* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 20.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Technologien und Digitalisierung sind der Schlüssel zu weltweitem Wachstum (Künstliche Intelligenz, Machine Learning, automatisierte Prozesse, Clouds, Coding, AI, etc.). Darüber hinaus ist die Tech-Industrie elementar für den weltweiten technologischen Transfer und für technologische Zukunftsinnovationen.

Wir sehen amerikanische Tech-Werte als die „Top-Branche“ und investieren im Rahmen dieser Strategie ausschließlich in Qualitätsaktien der Sektoren Finanzen, Health Care, Technologie und Telekommunikation.

Das Aktienportfolio beinhaltet bis zu 20 Einzelaktien und wird durch bis zu 3 ETFs abgerundet. Regelmäßige Trading-Opportunitäten ergänzen diese Strategie je nach Marktlage. Der überwiegende Anteil des investierten Kapitals wird auf Dollarbasis und bevorzugt direkt an der Nasdaq gehandelt.

Da große Renditeerwartungen auch mit einer höheren Volatilität einhergehen, eignet sich diese Strategie eher für einen langfristig orientierten Anleger mit erhöhter Risikobereitschaft.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 20.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Technologien und Digitalisierung sind der Schlüssel zu weltweitem Wachstum (Künstliche Intelligenz, Machine Learning, automatisierte Prozesse, Clouds, Coding, AI, etc.). Darüber hinaus ist die Tech-Industrie elementar für den weltweiten technologischen Transfer und für technologische Zukunftsinnovationen.

Wir sehen amerikanische Tech-Werte als die „Top-Branche“ und investieren im Rahmen dieser Strategie ausschließlich in Qualitätsaktien der Sektoren Finanzen, Health Care, Technologie und Telekommunikation.

Das Aktienportfolio beinhaltet bis zu 20 Einzelaktien und wird durch bis zu 3 ETFs abgerundet. Regelmäßige Trading-Opportunitäten ergänzen diese Strategie je nach Marktlage. Der überwiegende Anteil des investierten Kapitals wird auf Dollarbasis und bevorzugt direkt an der Nasdaq gehandelt.

Da große Renditeerwartungen auch mit einer höheren Volatilität einhergehen, eignet sich diese Strategie eher für einen langfristig orientierten Anleger mit erhöhter Risikobereitschaft.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 30.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Das Aktienportfolio dieser Strategie ist global ausgerichtet und wird aktiv gemanagt. Der Fokus liegt auf qualitativ starken sowie namhaften Bluechip-Werten (Value Aktien), die idealerweise eine hohe Dividendenrendite versprechen und weltweit agieren. Darüber hinaus wird auch in chancenreiche Wachstumswerte investiert.

Die Gewichtung pro Aktien-Einzeltitel liegt in der Regel bei bis zu 5 Prozent. Sie kann jedoch in Ausnahmefällen höher oder niedriger liegen. Je Branche wird die Gewichtung von 20 Prozent nur sehr selten überschritten.

In herausfordernden Marktphasen hoher Volatilität zeigt sich diese Strategie durch selektiertes Investieren ausgewogener als Vergleichsindizes und kompensiert in allgemeinen Baissephasen das Risiko aufgrund des intelligenten und täglichen Cash-Managements. Während Haussen performt die Strategie, im fallenden Markt reagiert sie risikoadjustiert und fällt gemäßigter.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 30.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Das Aktienportfolio dieser Strategie ist global ausgerichtet und wird aktiv gemanagt. Der Fokus liegt auf qualitativ starken sowie namhaften Bluechip-Werten (Value Aktien), die idealerweise eine hohe Dividendenrendite versprechen und weltweit agieren. Darüber hinaus wird auch in chancenreiche Wachstumswerte investiert.

Die Gewichtung pro Aktien-Einzeltitel liegt in der Regel bei bis zu 5 Prozent. Sie kann jedoch in Ausnahmefällen höher oder niedriger liegen. Je Branche wird die Gewichtung von 20 Prozent nur sehr selten überschritten.

In herausfordernden Marktphasen hoher Volatilität zeigt sich diese Strategie durch selektiertes Investieren ausgewogener als Vergleichsindizes und kompensiert in allgemeinen Baissephasen das Risiko aufgrund des intelligenten und täglichen Cash-Managements. Während Haussen performt die Strategie, im fallenden Markt reagiert sie risikoadjustiert und fällt gemäßigter.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 50.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Bei dieser Multi-Asset Strategie handelt sich um ein global ausgerichtetes Aktien-, Anleihen- und Rohstoff-Portfolio, das sich in seiner Grundstruktur aus aktiven und passiven Investmentanteilen zusammensetzt. Das Fundament des Strategie-Portfolios besteht aus einem passiven, aber innovativen ETF-Mix.

Der aktive verwaltete Anteil wird überwiegend in dividendenstarke Qualitätsaktien und speziell selektierte Wachstumsaktien investiert. Ebenso investiert wird in Gold als weitere alternative Anlageklasse.

Die Gewichtung je Einzelaktie beträgt in der Regel bis zu 2,5 Prozent. Innerhalb einer Branche liegt die Gewichtung bei 10 Prozent des Gesamtdepots. Dies verhindert die Bildung von sogenannten „Klumpenrisiken“. Darüber hinaus werden kurzfristige Investment-Opportunitäten zur Ausnutzung von Trading-Potenzialen (Stock-Picking) genutzt.

Diese Strategie lässt es ruhiger angehen und holt ohne Euphorie ihre Performance. Das wichtigste Ziel der Strategie: In schwachen Marktphasen so wenig Kapital wie möglich verlieren, um in guten Marktphasen mit dem Markt zu steigen.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 50.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Bei dieser Multi-Asset Strategie handelt sich um ein global ausgerichtetes Aktien-, Anleihen- und Rohstoff-Portfolio, das sich in seiner Grundstruktur aus aktiven und passiven Investmentanteilen zusammensetzt. Das Fundament des Strategie-Portfolios besteht aus einem passiven, aber innovativen ETF-Mix.

Der aktive verwaltete Anteil wird überwiegend in dividendenstarke Qualitätsaktien und speziell selektierte Wachstumsaktien investiert. Ebenso investiert wird in Gold als weitere alternative Anlageklasse.

Die Gewichtung je Einzelaktie beträgt in der Regel bis zu 2,5 Prozent. Innerhalb einer Branche liegt die Gewichtung bei 10 Prozent des Gesamtdepots. Dies verhindert die Bildung von sogenannten „Klumpenrisiken“. Darüber hinaus werden kurzfristige Investment-Opportunitäten zur Ausnutzung von Trading-Potenzialen (Stock-Picking) genutzt.

Diese Strategie lässt es ruhiger angehen und holt ohne Euphorie ihre Performance. Das wichtigste Ziel der Strategie: In schwachen Marktphasen so wenig Kapital wie möglich verlieren, um in guten Marktphasen mit dem Markt zu steigen.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 150.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Bei dieser Multi-Asset Strategie handelt sich um ein global ausgerichtetes Aktien-, Anleihen- und Rohstoff-Portfolio, das sich in seiner Grundstruktur aus aktiven und passiven Investmentanteilen zusammensetzt. Das Fundament des Strategie-Portfolios besteht aus einem passiven, aber innovativen ETF-Mix.

Der aktiv verwaltete Anteil wird überwiegend in dividendenstarke Qualitätsaktien und speziell selektierte Wachstumsaktien investiert. Ebenso investiert wird in Gold als weitere alternative Anlageklasse.

Die Gewichtung je Einzelaktie beträgt in der Regel bis zu 2,0 Prozent. Innerhalb einer Branche liegt die Gewichtung bei 10 Prozent des Gesamtdepots. Dies verhindert die Bildung von sogenannten „Klumpenrisiken“. Darüber hinaus werden kurzfristige Investment-Opportunitäten zur Ausnutzung von Trading-Potenzialen (Stock-Picking) genutzt.

Sie ist für Anleger geeignet, die ausgewogen chancenreich investieren möchten, in Baissephasen auf zu hohe Volatilität aber verzichten wollen.

* Diagramm bspw. gem. Gewichtung per 12/2021

Mindestanlage: 150.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktische Allokation

je nach Marktlage: individuell

Bei dieser Multi-Asset Strategie handelt sich um ein global ausgerichtetes Aktien-, Anleihen- und Rohstoff-Portfolio, das sich in seiner Grundstruktur aus aktiven und passiven Investmentanteilen zusammensetzt. Das Fundament des Strategie-Portfolios besteht aus einem passiven, aber innovativen ETF-Mix.

Der aktiv verwaltete Anteil wird überwiegend in dividendenstarke Qualitätsaktien und speziell selektierte Wachstumsaktien investiert. Ebenso investiert wird in Gold als weitere alternative Anlageklasse.

Die Gewichtung je Einzelaktie beträgt in der Regel bis zu 2,0 Prozent. Innerhalb einer Branche liegt die Gewichtung bei 10 Prozent des Gesamtdepots. Dies verhindert die Bildung von sogenannten „Klumpenrisiken“. Darüber hinaus werden kurzfristige Investment-Opportunitäten zur Ausnutzung von Trading-Potenzialen (Stock-Picking) genutzt.

Sie ist für Anleger geeignet, die ausgewogen chancenreich investieren möchten, in Baissephasen auf zu hohe Volatilität aber verzichten wollen.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 48 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Aktien Invest 50 Pro Deutschland ist eine Value-getriebene Multi-Asset-Strategie mit einem „Best of Two-Ansatz“. Der Fokus liegt auf einer langfristigen Wertsteigerung durch Investments in deutsche Aktien und Rentenpapiere. Ziel der Anlagepolitik ist die Erwirtschaftung eines nachhaltigen Wertzuwachses mit einer Quote von deutschen Aktieninvestments in Höhe von 50 Prozent.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 48 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Aktien Invest 50 Pro Deutschland ist eine Value-getriebene Multi-Asset-Strategie mit einem „Best of Two-Ansatz“. Der Fokus liegt auf einer langfristigen Wertsteigerung durch Investments in deutsche Aktien und Rentenpapiere. Ziel der Anlagepolitik ist die Erwirtschaftung eines nachhaltigen Wertzuwachses mit einer Quote von deutschen Aktieninvestments in Höhe von 50 Prozent.

Mindestanlage: 5.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Aktien Invest 50 Pro USA ist eine Value-getriebene Multi-Asset-Strategie mit einem „Best of Two-Ansatz“. Der Fokus liegt auf einer langfristigen Wertsteigerung durch Investments in US-amerikanische Aktien und Rentenpapiere. Ziel ist die Erwirtschaftung eines nachhaltigen Wertzuwachses mit einer Quote von US-Aktieninvestments in Höhe von 50 Prozent.

Mindestanlage: 5.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Aktien Invest 50 Pro USA ist eine Value-getriebene Multi-Asset-Strategie mit einem „Best of Two-Ansatz“. Der Fokus liegt auf einer langfristigen Wertsteigerung durch Investments in US-amerikanische Aktien und Rentenpapiere. Ziel ist die Erwirtschaftung eines nachhaltigen Wertzuwachses mit einer Quote von US-Aktieninvestments in Höhe von 50 Prozent.

Mindestanlage: 5.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Aktien Invest 50 Pro USA ist eine Value-getriebene Multi-Asset-Strategie mit einem „Best of Two-Ansatz“. Der Fokus liegt auf einer langfristigen Wertsteigerung durch Investments in US-amerikanische Aktien und Rentenpapiere. Ziel ist die Erwirtschaftung eines nachhaltigen Wertzuwachses mit einer Quote von US-Aktieninvestments in Höhe von 50 Prozent.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 48 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens quartalsweise (01.04. / 01.07. / 01.10. / 01.01.)

Der Grundgedanke der Dividendenstrategie ist es, überwiegend über ausschüttende ETFs in dividendenstarke Unternehmen zu investieren. Dabei werden ausschließlich ETFs gewählt die, anstatt einer Thesaurierung der Unternehmensdividenden, kontinuierlich hohe Erträge ausschütten – am besten gleichbleibend, regelmäßig oder sogar steigend.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 48 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens quartalsweise (01.04. / 01.07. / 01.10. / 01.01.)

Der Grundgedanke der Dividendenstrategie ist es, überwiegend über ausschüttende ETFs in dividendenstarke Unternehmen zu investieren. Dabei werden ausschließlich ETFs gewählt die, anstatt einer Thesaurierung der Unternehmensdividenden, kontinuierlich hohe Erträge ausschütten – am besten gleichbleibend, regelmäßig oder sogar steigend.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 24 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Multi-Asset Aktien 30 ist eine ruhige Multi-Asset-Strategie. Der Fokus liegt auf einem breit diversifizierten, schwankungsarmen Anlageportfolio. Ziel der Anlagepolitik ist die nachhaltige und inflationsbereinigte Erhaltung von Vermögen. Der Aktienanteil wurde mit rund 30 Prozent bewusst gering gewählt. Mit der Kombination verschiedener Assetklassen wird einem differenzierten und risikobasierten Ansatz Rechnung getragen.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 24 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Multi-Asset Aktien 30 ist eine ruhige Multi-Asset-Strategie. Der Fokus liegt auf einem breit diversifizierten, schwankungsarmen Anlageportfolio. Ziel der Anlagepolitik ist die nachhaltige und inflationsbereinigte Erhaltung von Vermögen. Der Aktienanteil wurde mit rund 30 Prozent bewusst gering gewählt. Mit der Kombination verschiedener Assetklassen wird einem differenzierten und risikobasierten Ansatz Rechnung getragen.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Multi-Asset Aktien 50 ist eine aktive Multi-Asset-Strategie. Der Fokus liegt auf einem breit diversifizierten Anlageportfolio zur kontinuierlichen Wertsteigerung. Ziel ist die nachhaltige und inflationsbereinigte Erhaltung von Vermögen mit leichter Überrendite. Der Aktienanteil wurde mit rund 50 Prozent moderat gewählt. Mit der Kombination verschiedener Assetklassen wird einem differenzierten und risikobasierten Ansatz Rechnung getragen.

Mindestanlage: 10.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

mindestens 1x pro Halbjahr (01.07. / 01.01.)

Die Anlagestrategie Multi-Asset Aktien 50 ist eine aktive Multi-Asset-Strategie. Der Fokus liegt auf einem breit diversifizierten Anlageportfolio zur kontinuierlichen Wertsteigerung. Ziel ist die nachhaltige und inflationsbereinigte Erhaltung von Vermögen mit leichter Überrendite. Der Aktienanteil wurde mit rund 50 Prozent moderat gewählt. Mit der Kombination verschiedener Assetklassen wird einem differenzierten und risikobasierten Ansatz Rechnung getragen.

Mindestanlage: 20.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 24 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

1x pro Jahr (01.01.)

Durch die sehr breite Steuerung bietet diese Multi-Asset-Strategie die Möglichkeit, auf ein wechselndes Marktumfeld sehr flexibel zu reagieren. Aufgrund der gezielten Mischung der unterschiedlichen Anlageklassen wird das Risiko gegenüber einer einzelnen Anlageklasse deutlich reduziert. Ziel der Anlagepolitik ist die inflationsbereinigte Erhaltung von Vermögen mit leichter Überrendite. Mit der analysierten Kombination ausgewählter Assetklassen sowie durch die taktische Zusammensetzung des Portfolios wird einem sehr differenzierten und risikobasierten Ansatz Rechnung getragen.

Mindestanlage: 20.000 Euro

EU SFDR: Artikel 6

Empfohlene Mindestlaufzeit: 24 Monate

Startzeitpunkt: 01.12.2019

Taktisches und systematisches

Re-Balancierung je Marktlage:

1x pro Jahr (01.01.)

Durch die sehr breite Steuerung bietet diese Multi-Asset-Strategie die Möglichkeit, auf ein wechselndes Marktumfeld sehr flexibel zu reagieren. Aufgrund der gezielten Mischung der unterschiedlichen Anlageklassen wird das Risiko gegenüber einer einzelnen Anlageklasse deutlich reduziert. Ziel der Anlagepolitik ist die inflationsbereinigte Erhaltung von Vermögen mit leichter Überrendite. Mit der analysierten Kombination ausgewählter Assetklassen sowie durch die taktische Zusammensetzung des Portfolios wird einem sehr differenzierten und risikobasierten Ansatz Rechnung getragen.

Mindestanlage: 5.000 Euro

EU SFDR: Artikel 9

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.10.2022

Taktisches und systematisches

Re-Balancierung je nach Marktlage:

mindestens 2x pro Jahr (01.01. / 01.07.) oder situativ

Bei der INNO ECO EQUITY handelt es sich um ein reines Aktien ETF-Portfolio mit einer spekulativen Ausrichtung zur Investition über ETFs, die den EU SFDR Standards gem. Artikel 9 entsprechen. Diese Produkte haben nachhaltige Investitionen als Hauptziel. Die SFDR definiert nachhaltige Investitionen als Investitionen in eine wirtschaftliche Tätigkeit, die zu einem ökologischen oder sozialen Ziel beiträgt, vorausgesetzt, die Investition schadet keinem ökologischen oder sozialen Ziel wesentlich und die Unternehmen befolgen gute Governance-Praktiken. Details zu den definierten ESG-Kriterien entnehmen Sie bitten den beiden ESG-Policies.

Mindestanlage: 5.000 Euro

EU SFDR: Artikel 9

Empfohlene Mindestlaufzeit: 36 Monate

Startzeitpunkt: 01.10.2022

Taktisches und systematisches

Re-Balancierung je nach Marktlage:

mindestens 2x pro Jahr (01.01. / 01.07.) oder situativ

Bei der INNO ECO EQUITY handelt es sich um ein reines Aktien ETF-Portfolio mit einer spekulativen Ausrichtung zur Investition über ETFs, die den EU SFDR Standards gem. Artikel 9 entsprechen. Diese Produkte haben nachhaltige Investitionen als Hauptziel. Die SFDR definiert nachhaltige Investitionen als Investitionen in eine wirtschaftliche Tätigkeit, die zu einem ökologischen oder sozialen Ziel beiträgt, vorausgesetzt, die Investition schadet keinem ökologischen oder sozialen Ziel wesentlich und die Unternehmen befolgen gute Governance-Praktiken. Details zu den definierten ESG-Kriterien entnehmen Sie bitten den beiden ESG-Policies.

Innovative Investment Solutions GmbH vereinnahmt aus den an Interactive Brokers LLC seitens des Kunden gezahlten Transaktionskosten eine Abwicklungsgebühr nach folgender Maßgabe: Für jede Aktien-, Fonds- sowie ETF-Transaktion, die über Interactive Brokers LLC abgewickelt wird, erhält Innovative Investment Solutions GmbH eine vom Finanzprodukt, Transaktionsvolumen und Börsenplatz abhängige Abwicklungsgebühr. Die Mindestabwicklungsgebühr liegt bei EUR 0,01 je abgewickelter Order. Die Abwicklungsgebühr wird seitens des Kunden unmittelbar an die depotführende Stelle gezahlt. Der Kunde weist die depotführende Stelle an, die bei der Transaktion entrichtete Abwicklungsgebühr einzuziehen und an Innovative Investment Solutions GmbH über den verlängerten Zahlungsweg abzüglich der Börsengebühren auszukehren. Um die genaue Abwicklungsgebühr pro Trade zu errechnen, können Sie die folgenden beiden Websites vergleichen: https://www.inno-invest.de/kosten und https://www.interactivebrokers.eu/de. Nähere Einzelheiten zu den Preisbestandteilen einer Transaktion werden auf Nachfrage gerne mitgeteilt. Hinsichtlich der Vermeidung eines etwaigen Interessenkonflikts wird auf die etablierten Verhaltensgrundsätze bei Innovative Investment Solutions GmbH, nachlesbar in der Conflict of Interest Policy, verwiesen.

Disziplin ist entscheidend für langfristigen Erfolg.

Diversifizieren bedeutet bewusst die Stärken unterschiedlicher Anlageklassen zu nutzen.

Kostenbewusst aktive und passive Strategien kombinieren.

Gelassen annehmen was kommt und die Chancen von Schwankungen nutzen.

Mit einer Strategie und dem passenden Umsetzungskonzept schaffen Sie eine klare Richtung.

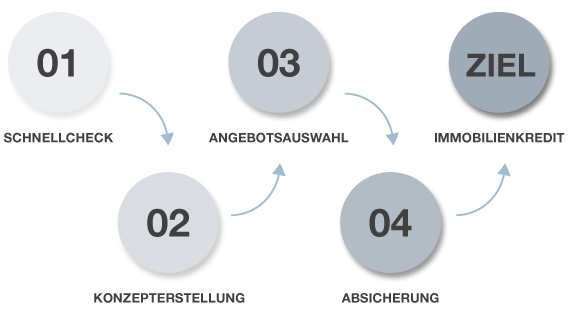

Im persönlichen Gespräch sprechen wir gemeinsam über:

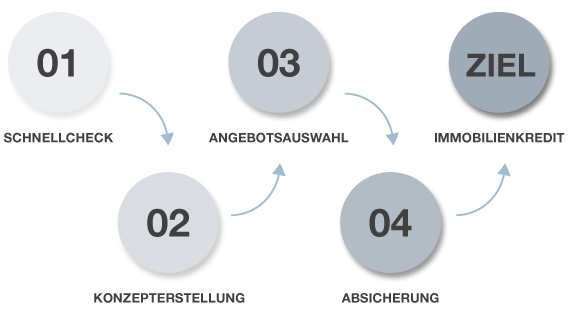

✓ Ihren konkreten Finanzierungswunsch

✓ Ihre finanziellen Möglichkeiten

✓ Ihre Absicherung

✓ Ihre Fördermöglichkeiten

Am Ende steht Ihr individuelles Finanzierungskonzept – und Sie entscheiden, welches Finanzierungsangebot das richtige für Sie ist.

Immobilienwünsche unserer Kunden sind alle unterschiedlich, deshalb unterstützen wir Sie umfänglich mit unserer Erfahrung.

Hier geht es um die Auswahl der richtigen Immobilie und um die Frage, wie viel Immobilie Sie sich leisten möchten und können. Folgende Punkte klären wir gemeinsam:

Dies umfasst die Strukturierung der Finanzierungsanfrage. Unter anderem geht es um das Eigenkapital, die Höhe der Baufinanzierung (also des Fremdkapitals) sowie um die Zinsbindung, etc. Folgende Punkte klären wir gemeinsam:

Das A und O bei einer vernünftigen Finanzierung. Folgende Punkte klären wir gemeinsam:

Das INNO FINANZkonzept folgt keinem Schema F, sondern berücksichtigt die individuelle Lebenssituation jedes Einzelnen. Dabei bietet das Beratungskonzept für jede Lebens- und Berufsphase individuelle Beratungsschwerpunkte und Beratungsbausteine sowie Finanzierungskonzepte und Finanzierungsprodukte. Unser mehrstufiges Beratungskonzept orientiert sich dabei an aktuellen und modernen Standards und deckt nahezu jeden Aspekt einer finanziellen Dienstleistung ab.

PS: Alles außer Girokonten.

Wir unterstützen Sie unabhängig und umfangreich.

Das INNO FINANZ-Absicherungskonzept

Im persönlichen Gespräch sprechen wir gemeinsam über:

✓ Ihren konkreten Vorstellungen

✓ Ihren aktuellen Absicherungsstatus

✓ Ihre finanziellen MöglichkeitenAm Ende steht Ihr individuelles Absicherungskonzept –

und Sie entscheiden, welches Finanzierungsangebot das richtige für Sie ist.

Haben Sie sich dazu entschlossen, das Angebot der INNO FINANZ ganzheitlich in Anspruch zu nehmen, erwartet Sie eine fachkundige Beratung in allen Themen, die Sie vorgeben und dort, wo Sie einen Schwerpunkt legen.

Damit Sie die Auswahl der Beratungsschwerpunkte gezielt auswählen können, haben wir unser Beratungsangebot in vier Phasen unterteilt. Jede Phase für sich allein oder als Gesamtpaket stellt das Beratungsangebot der INNO FINANZ dar. In einem Erstgespräch erörtern wir mit Ihnen gemeinsam, was Ihrer Meinung nach den Beratungsumfang ausmachen soll.

In der ersten Stufe lernen wir Sie und Ihre finanzielle Situation ausführlich kennen. Sie sprechen mit uns über Ihre konkreten Ziele, Wünsche sowie Ihre aktuelle Situation, sodass wir Ihre Vorstellungen optimal verstehen können.

Nach der Datenaufnahme stellen wir gemeinsam mit Ihnen einen roten Faden bzw. ein „Timeline-Modell“ für Ihre individuelle Belastungssituation auf. Sind Sie mit dem erarbeiteten Konzept einverstanden, beginnt die Beratung.

Anhand Ihres persönlichen Timeline-Modells starten wir in einem oder mehreren Terminen die auf Sie abgestimmte Beratung. Dabei erleben Sie kein Schickschnack. Wir erläutern Ihnen alles so, dass Sie es richtig verstehen. Anschließend treffen Sie die Entscheidungen.

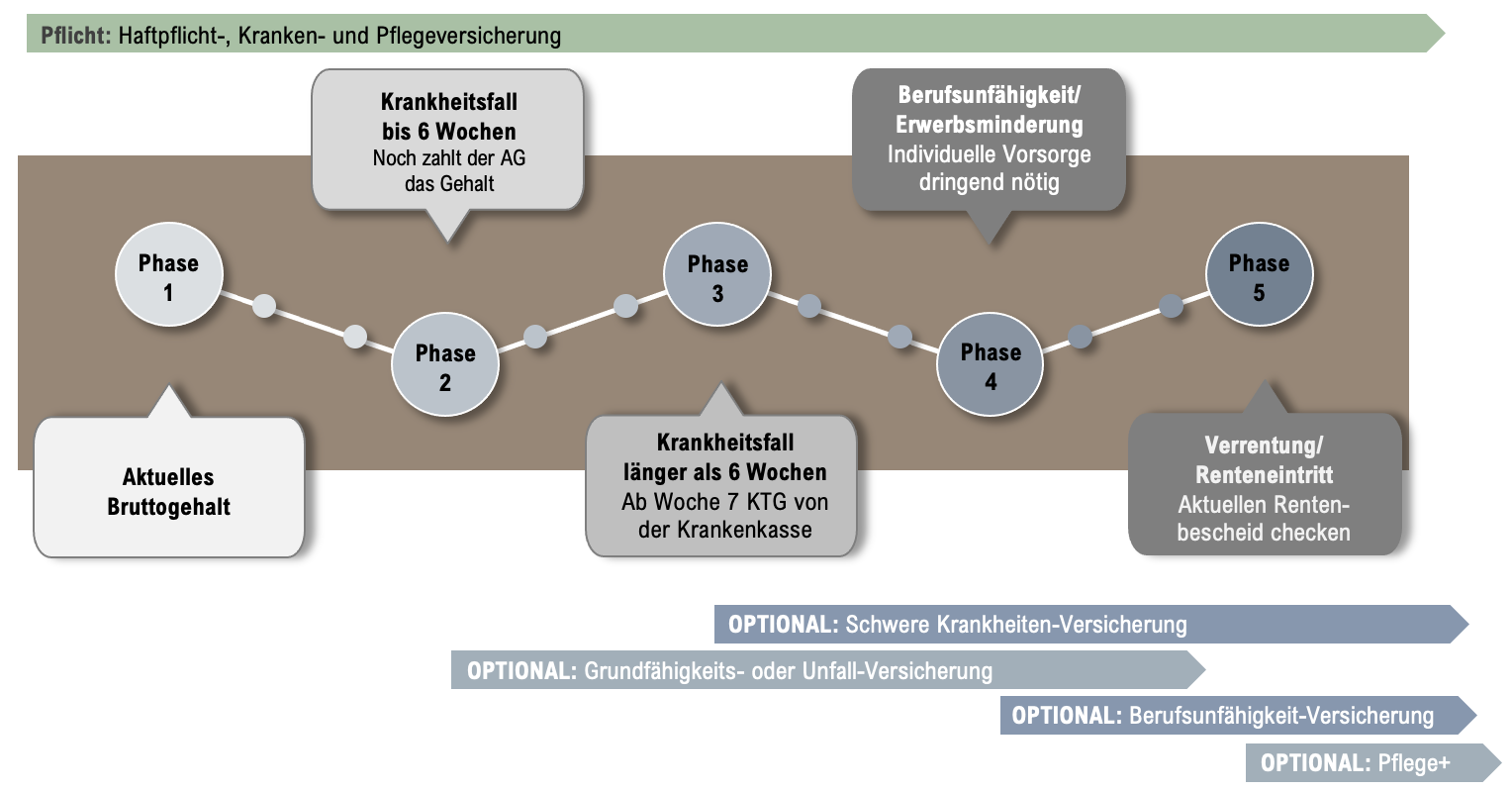

Der wichtigste Schritt für eine finanzielle Unabhängigkeit ist die Absicherung des Haupteinkommens. Sie und Ihre Familie benötigen den gewohnten Lebensstandard, der auch aufrecht erhalten werden soll, wenn Sie oder Ihr Partner plötzlich nicht mehr arbeiten können.

Die richtige Krankenversicherung, die optimale Auswahl wichtiger Krankenzusatzversicherungen und die richtige Höhe des Krankentagegeldes sind Pflichtprogramm, um diesen Worst-Case effizient abzusichern.

Es klingt paradox: Die rentabelste Art des Sparens ist der Abbau von Krediten und Verbindlichkeiten. Unabhängig von in Anspruch genommenen Dispo-Krediten, Privatkrediten oder teuren Baufinanzierungen: Wenn Sie effizient und zügig Ihre Verbindlichkeiten reduzieren, sparen Sie deutlich mehr, als Sie mit den meisten Kapitalanlagen verdienen können.

Wenn Sie effizient und zügig Ihre Verbindlichkeiten reduzieren, sparen Sie deutlich mehr, als Sie mit den meisten Kapitalanlagen verdienen können.

Ihre Bank ruft schon wieder an, damit Sie Ihr Kapital anlegen oder vor dem Minuszins schützen sollen? Das ist schön für die Bank. Lassen Sie sich bitte nicht drängen! Sobald Sie Ihr Kapital angelegt haben, entstehen meist hohe Kosten, die einen Großteil einer möglichen Rendite aufzehren. Zudem kommen Sie nicht immer wieder sofort an Ihr Vermögen, ohne Verluste bei einer vorzeitigen Verfügung in Kauf nehmen zu müssen. Daher ist es oft sinnvoller, zuerst Schulden abzubauen und dann erst zu investieren.

Ein wichtiger Schritt zur finanziellen Unabhängigkeit sollte daher ein Notgroschen sein, den Sie jederzeit für unvorhergesehene Ereignisse auf der Seite liegen haben. Das hält Sie flexibel und handlungsfähig und verhindert, dass Sie im Zweifelsfall doch den teuren Dispo in Anspruch nehmen müssen. Experten empfehlen, dass der Notgroschen mindestens drei bis sechs Nettogehälter betragen sollte.

Ein besonders Thema, und total unsexy. Dennoch wichtig. Wer rechtzeitig bzw. frühzeitig sich diesem unangenehmen Thema stellt, hat auf lange Sicht als Senior:in mehr vom Leben. Die Möglichkeiten, den Ruhestand abzusichern, waren nie so vielfältig wie heute. Angestellte und bestimmte Freiberufler:innen sind verpflichtet, in die gesetzliche Rentenversicherung oder ein Versorgungswerk einzuzahlen.

Freischaffende hingegen haben oft keinen oder nur eingeschränkten gesetzlichen Schutz und für Beamte gelten noch einmal andere Regeln. Wir unterstützen Sie deshalb frühzeitig, sich diesem Thema spielerisch anzunähern und wichtige Finanzentscheidungen zu treffen.

Sie sind richtig abgesichert und die Zukunft wurde optimal geplant. Jetzt geht es darum, sonstiges Kapital gemäß Ihrer individuellen Anlagephilosophie gewinnbringend, diversifiziert und nachhaltig anzulegen. Der langfristige Vermögensaufbau ist wichtig auf dem Weg zur finanziellen Unabhängigkeit.

Je nachdem, ob Sie vor allem auf Sicherheit setzen oder wachstumsorientiert anlegen wollen, stehen Ihnen unterschiedliche Möglichkeiten zur Verfügung. Selbst für Börsenkenner bzw. Selftrader haben wir mit Promisioo Broker einen Kooperationspartner, bei dem Sie professionell Brokerage betreiben können.

Als selbständiger Handelsvertreter (m/w/d) nach § 84 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im Fachbereich Immobilienkredite.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im Fachbereich Immobilienkredite.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB oder §93 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Praktikanten, Auszubildende, Quereinsteiger oder Innendienstmitarbeiter (m/w/d) sind bei uns herzlich willkommen.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB oder §93 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB oder §93 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB oder §93 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Als selbständiger Handelsvertreter (m/w/d) nach §84HGB oder §93HGB berätst und betreust du deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Als selbständiger Handelsvertreter (m/w/d) nach §84 HGB berätst und betreust Du Deine Kunden bedarfsgerecht im gesamten Bereich Versicherungen und Kapitalanlagen.

Die Firma optimal schützen

Schützen Sie sich und Ihre Firma mit den Haftpflichtversicherungen vor finanziellen Risiken. Informieren Sie sich über wichtige Versicherungen wie die Berufshaftpflicht, Bürohaftpflicht, Betriebshaftpflicht oder die D&O-Managerhaftpflicht-Versicherung.

Der Existenzschutz für Rechtsanwälte, Ingenieure, Ärzte, Architekten, Notare oder Freiberufler – Schützen Sie sich vor Schadenersatzverpflichtungen und nutze unser Know-how.

ie Absicherung gegenüber Schadenersatzansprüchen ist heute für das Management unverzichtbar. Wir kennen die Risikosituation vieler Branchen und beraten Führungspersonal – vom Startup über das KMU bis hin zum MDAX-Konzern.

Absicherung Ihres Eigentums gegen Feuer, Leitungswasser, Sturm, Hagel und Einbruch.

Jedes Unternehmen ist gefährdet: Vom Mittelständler bis zum Großkonzern sind Daten die Grundlage jedes Businessmodels. Die Absicherung für den Schadensfall ist immens wichtig.

Die Betriebshaftpflichtversicherung schützt Gewerbetreibende, industrielle Unternehmen und ihre Mitarbeiter vor einer Vielzahl von Ansprüchen, die im Rahmen der jeweiligen Tätigkeit entstehen können.

Eine Vertrauensschadenversicherung sichert Sie bei wissentlichen oder vorsätzlichen Pflichtverletzungen ab. Sie stellt eine Ergänzung zur Vermögensschadenhaftpflichtversicherung dar.

Unternehmen haften für Personen- und Sachschäden innerhalb ihrer Büroräumlichkeiten. Schützen Sie sich als Unternehmer und decken Sie Ihr Haftpflichtrisiko ab.

Sicher fahren!

Nutzen Sie die Kfz-Flottenversicherungen, um Ihren Fuhrpark optimal zu schützen und Kosten zu regulieren.

Versichern Sie Ihren gewerblichen Fuhrpark optimal und kostengünstig.

Besser mit, als ohne!

Bei einem Rechtsstreit kann es schnell zu hohen Kosten kommen.

Mit einer Firmen-Rechtsschutzversicherung kann das finanzielle Risiko deutlich abgemildert werden.

Wenn zwei sich streiten, ist guter (Rechts-)Rat teuer. Rechtsstreitigkeiten können schnell viele tausend Euro kosten – unabhängig davon, ob Sie Recht haben oder bekommen.

Eigentum optimal schützen

Schützen Sie Ihre Sachwerte. Die Immobilienversicherung schützt jede Art von Gebäude, während die Elektronikversicherung das Herzstück Ihres Unternehmens versichert. Eine Geschäftsinhaltsversicherung bietet Schutz vor Feuer, Leitungswasser, Sturm, Hagel und Einbruchdiebstahl. Oder besitzt Ihre Firma eine Kunstsammlung?

Der unverzichtbare und optimale Schutz vor enormen Kosten bei Schäden an Wohn- und Gewerbeimmobilien.

Die Allgefahrenversicherung, die beinahe alle Risiken wie Vandalismus, Ungeschicklichkeit und Fahrlässigkeit sowie Schäden durch Feuchtigkeit, Konstruktionsfehler und Sabotage absichert.

Die elementare Versicherung zur Absicherung des Inventars bei Schäden durch Feuer, Leitungswasser, Sturm, Hagel oder Einbruchdiebstahl.

Die All-Risk-Versicherung bei Restaurierungsschäden, Transportschäden und Totalverlust (z.B. durch Brand, Diebstahl oder Zerstörung) für Museen, Restauratoren und Firmensammlungen.

Sicher Wohnen

Sichern Sie Ihr Zuhause bestens ab. Besonders die Hausratversicherung ist eine der wichtigsten Versicherungen, um sich vor Feuer, Wasser, Sturm und Einbruch in den eigenen vier Wänden zu schützen. Aber auch Versicherungen zu Solaranlagen, Kunstgegenständen, Musikinstrumenten oder Reisen können für Sie interessant sein.

Die Bauleistungsversicherung schützt Ihr Eigentum vor unvorhersehbaren Ereignissen und ist unverzichtbar für Bauherren.

Insbesondere bei finanzierten Immobilien ist die Wohngebäudeversicherung wichtig. Für immer mehr Banken ist sie bereits Voraussetzung für die Kreditvergabe.

Absicherung Ihres Eigentums gegen Feuer, Leitungswasser, Sturm, Hagel und Einbruch.

Egal ob Blitz, Sturm, Hagel, Feuer, Marder, Falschbedienung oder mutwillige Beschädigung: Der leistungsstarke Allgefahrenschutz für Photovoltaik- und Solaranlagen.

Eine umfassende Allgefahrendeckung inklusive Deckung gegen Schäden durch Herunterfallen, Abhandenkommen und Liegenlassen je nach Wunsch als Zeit- oder Neuwertversicherung.

Auf Ihre Reise wird Ihnen hoffentlich nichts passieren. Falls doch, sind Sie durch die umfassende Versicherung in besten Händen.

Für Ihre private Sammlung und den Familienbesitz – oder für Ihren besonderen Versicherungsbedarf als Museum.

Beratung für optimalen Versicherungsschutz Ihrer Urlaubsresidenz.

Jetzt ideal für den Lebensabendvorsorgen

Oftmals reicht die gesetzliche Rentenversicherung nicht aus, um im Ruhestand den gewohnten Lebensstandard halten zu können. Umso wichtiger ist es, sich rechtzeitig zu informieren und optimal vorzusorgen. Denn gerade in diesem Bereich ist ZEIT bares GELD. Gerne beraten wir Sie ganzheitlich zu diesem wichtigen Thema!

Die private Rentenversicherung ist ideal zur Finanzierung Ihres Altersruhestands.

Mit der Basisrente- oft Rürup- Rentegenannt-können nicht nur Selbständige, sondern auch Angestellte und Beamte für das Altervorsorgen. Die Basisrente wird staatlich gefördert über Steuerentlastungen.

Die Riester- Rente ist eine private Altersvorsorge, die vom Staat mit jährlichen Zuschüssen gefördert wird. DieRiester-Rente eignet sich hervorragend zum Schließen de rVersorgungslücke im Alter. Wir prüfen mit Ihnen, ob Sie förder berechtigt sind und wie hoch diese ausfallen.

Wettbewerbsvorteil und Softskills für den Jobmarkt: Wir positionieren Sie nachhaltig

im Kampf um die klügsten Köpfe.

Gewinnen Sie sofortige finanzielle Sicherheit bis ins hohe Alter durch lebenslanges Einkommen.

Reicht Ihr Vermögen lebenslang? Investieren Sie 60 Minuten für Deinen Ruhestand:

Check up für Ihre Rente ohne finanzielle Sorgen.

Sich ideal absichern

Schon wenige Sekunden der Unachtsamkeit können große Folgen haben. Schützen Sie sich z. B. mit unserer Privathaftpflicht, Tierhaftpflicht oder der Rechtsschutzversicherung.

Wer einem Dritten vorsätzlich oder fahrlässig einen Personen-, Sach- oder Vermögensschaden zufügt, ist zu Ersatz verpflichtet – in voller Höhe. Eine Haftpflichtversicherung schützt Versicherte vor den finanziellen Folgen und verteidigt Sie, wenn Sie zu Unrecht beschuldigt werden.

Tierhalter haften unabhängig vom tatsächlichen Verschulden. Schützen Sie sich vor den finanziellen Folgen mit einer Tierhalterhaftpflichtversicherung.

Wenn zwei sich streiten ist guter (Rechts-)Rat teuer. Rechtsstreitigkeiten können schnell viele tausend Euro kosten – unabhängig davon, ob Sie recht haben oder bekommen.

Der Schutz vor Ansprüchen Dritter, wenn diese auf Ihrem Grundstück zu Schaden kommen.

Cybermobbing, Ransomware, Datendiebstahl, undurchsichtige Online-Verträge, der Nachwuchs lädt illegal tausende Musikfiles herunter – es gibt genug Gründe, sich bestmöglich vor Ärger im Internet abzusichern.

Optimal aufgestellt!

Wir bieten Ihnen zugeschnittene Versicherungen für Ihre Firmenbedarfe. Ob für Mitarbeiter, Management, den Betrieb oder bezüglich Branchenkonzepten.

Gute und vor allem gesunde Mitarbeiter:innen sind das größte Kapital von Unternehmen. Viele Betriebe sorgen deshalb vor und bieten spezielle Deckungskonzepte an, um Mitarbeiter:innen zu gewinnen und zu binden. Wie z.B. Gruppenunfallversicherungen, Betriebliche Krankenversicherung oder Mitarbeiter-Renten-Konzepte usw.

Keine Organisation kommt ohne ein kompetentes Management aus. Unternehmensleiter sind für die strategische Planung, die Allokation von Ressourcen und die Auswahl der Mitarbeiter zuständig.

Wer ein Unternehmen hat, sollte es schützen. Durch betriebliche Versicherungen können Sie die Risiken minimieren, die bei Schäden auf Sie als Unternehmer zukommen.

Gewinnen Sie sofortige finanzielle Sicherheit bis ins hohe Alter durch lebenslanges Einkommen.

Als Ihr spezialisierter Versicherungsmakler mit langjährigem Branchen-Know-how kennen wir die Risikosituation vieler Branchen – national sowie international.

Sich ideal absichern

Schützen Sie sich vor möglichen Zwischenfällen. Ob beispielsweise mit der privaten Berufsunfähigkeits-, Erwerbsunfähigkeits- oder Risikolebensversicherung.

Finanzielle Absicherung durch monatliche Renten bei Berufsunfähigkeit durch Unfälle und chronische Erkrankungen.

Im Unterschied zur Berufsunfähigkeitsversicherung findet bei der Beurteilung des Leistungsanspruchs weder der bisher ausgeübte Beruf noch die bisherige Lebensstellung eine Berücksichtigung. Die Erwerbsunfähigkeitsversicherung kostet wegen des niedrigeren Risikos deutlich weniger als eine Berufsunfähigkeitsversicherung, weist aber im Vergleich auch nur einen eingeschränkten Leistungsumfang aus.

Ist eine günstigere Alternative zur BU. Als Grundfähigkeitsversicherung wird eine Risikoversicherung bezeichnet, die den Verlust von bestimmten definierten Grundfähigkeiten wie Gehen, Treppensteigen, Stehen, Sinnen wie Sehen, Sprechen, Hören oder Fertigkeiten wie Autofahren oder Fahrradfahren durch Auszahlung einer monatlichen Rente auffangen soll. Die Grundfähigkeitsversicherung ist gerade für körperlich arbeitende Menschen interessant, da hier oft die herkömmlichen Berufsunfähigkeitsversicherungen zu teuer sind.

Mit dem Hinterbliebenenschutz der Risikolebensversicherung sichern Sie Ihre Familienangehörigen für den Fall der Fälle ab.

Eine Beerdigung kostet je nach Bundesland und Art der Bestattung zwischen 3.000 und 15.000 EUR und mehr. Keine andere Versicherung ist so geeignet, die Hinterbliebenen im Trauerfall vor finanziellen Belastungen zu bewahren.

Ergänzung des gesetzlichen Schutzes – für Sie und Ihre Angehörigen. Genauso, wo Unfälle passieren: Zu Hause und in der Freizeit!

Eine schwere Krankheit ist dank modernster Medizin oft nicht lebensbedrohend, aber man ist für eine längere Zeit arbeitsunfähig. Damit man sich in dieser schweren Zeit keine Gedanken um die Finanzen machen muss und sich voll und ganz auf die Genesung konzentrieren kann, erhält man bei bestimmten schweren Krankheiten eine Einmalsumme ausgezahlt.

Sicher besitzen

Die Kfz-Versicherung ist eine Pflichtversicherung und schützt Kfz-Halter, Eigentümer und Fahrer vor Schadenersatzansprüchen geschädigter Verkehrsteilnehmer. Das können Sachschäden, wie z.B. Reparaturkosten an einem beteiligten Fahrzeug oder Heilkosten und Schmerzensgeld bei Personenschäden oder sonstige Vermögensschäden sein. Selbstverständlich bieten die Versicherer auch Schutz für Liebhaberstücke wie beispielsweise Oldtimer, Boote oder Yachten an.

Hier bieten wir Ihnen auch professionelle Beratung für den optimalen Versicherungsschutz für die Liebhabermodelle und suchen zusammen mit Ihnen den besten Versicherer heraus.

Der Schutz Ihrer Yacht oder Boot vor Diebstahl und Beschädigung sowie exzellentes Schadensmanagement ist auch in diesem Bereich essentiell. Wir stehen mit Rat und Tat an Ihrer Seite und betreuen Sie professionell.

Sich ideal absichern

Wenn es um Ihre Gesundheit geht, sind Sie hier genau richtig. Nutzen Sie die private Krankenversicherung oder die private Krankenzusatzversicherung, um Leistungseinschränkungen aufzufangen. Mit der Pflege-Bahr oder der privaten Pflegeversicherung sorgen Sie bestens für den Pflegefall vor. Wir informieren Sie auch gerne über die Vor- und Nachteile von gesetzlichen und privaten Krankenversicherungen und erstellen für Sie ein individuelles Angebot.

Sichern Sie sich eine bestmöglich medizinische Behandlung im Krankheitsfall.

Leistungsstarke Ergänzungen zur gesetzlichen Krankenkasse für geringe Beiträge. Sorgen Sie jetzt vor.

Sichern Sie sich den staatlichen Zuschuss zu Ihrer Pflegevorsorge. Wir beraten Sie unverbindlich, professionell und vergleichen Top-Versicherer.

Bewahre Sie Ihre finanzielle Unabhängigkeit im Pflegefall und schützen Sie sich vor den Risiken.

Mit einer privaten Pflegeversicherung schützen Sie sich vor dem Kostenrisiko der Pflegebedürftigkeit und bewahren Sie Ihre finanzielle Unabhängigkeit.

Innerhalb der Strategie investieren wir branchenübergreifend und global in Unternehmen, die zum einen innerhalb ihrer Unternehmensausrichtung breit diversifiziert und zugleich wachstumsorientiert ausgerichtet sind und zum anderen langfristige, nachhaltige Ertragschancen aufweisen. Die Allokation umfasst ebenso Anlagen in defensiv sowie in offensiv ausgerichtete Unternehmen. Dabei steht die Ausnutzung von Marktzyklen nicht im Vordergrund.

Investments in so genannte Trendunternehmen oder Trendbranchen können vorübergehend den Investmentansatz abrunden und zu Ertragschancen beitragen. Betrachtet man die Kursentwicklung der meisten Unternehmen in den Trendbranchen, sind diese meist durch kurz- bis mittelfristig hohe Kursgewinne geprägt. Stellvertretend sind hier beispielsweise Tesla (Elektromobilität), Beyond Meat (Vegetarische Lebensmittel) oder Ballard Power (Brennstoffzellenantrieb/CO2-freie Mobilität), Amazon und Alibaba als Trendsetter bei den Onlinehändlern oder auch die Deutsche Post als einer der Hauptprofiteure des internationalen Onlinehandels zu nennen.

Diese Vermögensverwaltung besteht aus einem strategischen Depotanteil (Core-Strategie, abgebildet über ETFs) und einem taktischen Depotanteil (Satellite-Strategie, abgebildet über Aktien und Fonds). Darüber hinaus ist vorgesehen, Kursabsicherungsmaßnahmen bereits zum Zeitpunkt der Investition festzulegen.

Die Diversifikation der Strategie erfolgt durch die Auswahl eines intelligenten Wertpapier-Mixes und über Investitionen in geeignete Unternehmen, die langfristig über exzellente Wachstumsaussichten verfügen. Die maximale Gewichtung pro Aktien-Einzeltitel beträgt dabei 5 Prozent des investierten Kapitals und im Bedarfsfall bis maximal zu 10 Prozent, unberücksichtigt einer regionalen Verteilung. Eine Branchendiversifikation ist vorgesehen, wobei eine begrenzte Gewichtung einer Branche nicht vorgesehen ist. Im Rahmen der Einzeltitelselektion werden Unternehmen selektiert, die ein hohes Wachstum innerhalb der Branche versprechen.

Neben den bereits im Strategiedepot befindlichen Werten werden laufend Unternehmensnachrichten selektiert und analysiert. Falls sich dadurch Investitionsmöglichkeiten für unser Strategiedepot ergeben sollten, werden diese kurzfristig im Anlageausschuss besprochen und gegebenenfalls in unserem Strategiedepot umgesetzt.

Zusätzlich zu den herkömmlichen Industriebranchen wird der Vermögensverwaltung das Segment „Trendbranchen/Trendunternehmen“ hinzugefügt. Wann immer sich eine geeignete Einstiegschance bzw. eine Opportunität ergibt, wird investiert. Diese Investitionsentscheidungen werden in der wöchentlichen Ausschusssitzung erörtert und beschlossen. Während des gesamten Selektions- bzw. Investitionsprozesses werden Unternehmensnachrichten der Firmen sowie aus den selektierten Branchen beobachtet und attraktive Unternehmen zu unserer Selektionsliste hinzugefügt. Diese wird ebenfalls wöchentlich in unserer Anlageausschusssitzung besprochen.

Kurzfristige Trades innerhalb der Strategie sind, je nach Marktlage, durchaus möglich und auch neben mittelfristigen Investitionen im adäquaten Umfang vorgesehen. Für potenzielle Trades beträgt die Gewichtung des dafür vorgesehenen Volumens maximal 10 Prozent des investierten Kapitals. Absicherungsmaßnahmen in Form von Setzen von Stopp-Kursen werden dabei angewandt. Die Gewichtung bei ETFs, gerade bei Renten-ETFs, kann durchaus höher als 10 Prozent des investierten Kapitals betragen. Unternehmensanleihen können zur Erfüllung der Rentenquote aufgenommen werden.

Anlageentscheidung:

Die Unternehmenszahlen der für die Strategie selektierten bzw. relevanten Unternehmen werden laufend analysiert und innerhalb der Branche verglichen. Verschlechtern sich die Kennziffern oder sonstige Auswahlkriterien, wird das Unternehmen aus der Investitions- bzw. Watchliste entnommen oder im Portfolio ersetzt. Die Konzentration innerhalb des Austauschprozesses liegt auf der Realisierung von Performance-Gewinnen (Kurs zzgl. Dividende). Neben den Unternehmenskennziffern spielt auch die technische Analyse eine bedeutende Rolle. Es kann im Rahmen der Anlageentscheidungen durchaus vorkommen, dass Kursgewinne eines Titels realisiert werden, um diese auf ermäßigter Basis wieder zurückzukaufen. Solche Transaktionen werden durch die niedrigen Transaktionskosten unserer Handelspartner begünstigt.

Anleger dieser Strategie sollten sich bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, aber Ausschläge (positiv oder negativ) durchaus vorkommen können. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz bzw. -entwicklung oder zum anderen durch unternehmensspezifische Nachrichten. Je nach Risikobereitschaft bzw. Risikomentalität sollte man eventuell in Erwägung ziehen, diese Strategie parallel mit einer konservativeren ETF-Variante zu kombinieren, um eventuelle Kursrisiken zu mildern oder abzufedern.

Konformität nach ESG-Kriterien (Environmental, Social, Governance) für eine nachhaltige Investitionsstrategie

Nachhaltige Unternehmen agieren in dynamischen Wachstumsmärkten oft mit guten Aussichten und einem guten Chance-Risiko-Profil. Die Gründe dafür liegen auf der Hand: So partizipieren nachhaltige Investments vom gesellschaftlichen Bewusstseinswandel hin zu mehr globaler Verantwortung und Klimaschutz. Zudem haben nachhaltige Kapitalanlagen aufgrund ihrer Ausrichtung seltener systemische Risiken oder Reputationsrisiken im Geschäftsmodell. Voraussetzung dafür ist, dass die Risiken entsprechend gemanaged und die Investments sorgfältig ausgewählt werden. Bei dieser Vermögensverwaltungsstrategie wird allerdings nicht auf die explizite ESG-Konformität abgestellt bzw. ESG-Kriterien nur passiv berücksichtigt. Der Investitionsprozess für diese Strategie orientiert sich bei der Auswahl der Finanzinstrumente an den Nachhaltigkeitsansätzen der ETF-Anbieter und bei Aktieninvestments an der Einzelunternehmen. Die Inno-Invest hält selbst kein eigenes Research zur Einhaltung der ESG-Kriterien vor. Jedoch ist es für uns eine Selbstverständlichkeit bei der Vermögensverwaltung nach den Zielvorstellungen und Anlagewünschen unserer Kunden zu handeln. Daher handeln wir gemäß drei uns selbst auferlegter Ansätze:

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, Ausschläge (positiv oder negativ) aber durchaus vorkommen. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz oder zum anderen durch unternehmens- oder marktspezifische Nachrichten.

Risiken bei der Geldanlage

Dem Anleger dieser Strategie sollte bewusst sein, dass jede Geldanlage mit Risiken verbunden ist. Entscheidend ist hier das persönliche Risikoprofil, die persönliche Risikoneigung und -akzeptanz, welche durch den Anleger nur objektiv und selbstkritisch zu beurteilen sind. Die Risikobereitschaft muss daher bei dieser spekulativeren Strategie höher sein als bei einer konservativeren Vermögensverwaltung. Darüber hinaus sollte sich jeder Anleger die Frage stellen, mit welchem zeitlichen Horizont er in diese Strategie investieren möchte. Bei Anlegern sollte der zeitliche Investitionsrahmen grundsätzlich nicht von kurzfristiger Natur sein.

Gebühren

Niedrige Gebühren steigern Ihren Anlageerfolg nachhaltig. Alle Strategien, die Sie als Investor/Anleger buchen können, wurden auf einen Nenner gebracht. Das macht den Vergleich sehr einfach und Sie als Kunde erhalten alles aus einer Hand. Es gibt genau drei Gebührenmodelle, welche sich durch Ihre aktuelle Investitionssumme ergeben. Sie haben jederzeit die volle Kontrolle und den Zugriff auf Ihr Vermögen.

Beschreibung der Strategie:

Innerhalb der Strategie investieren wir branchenübergreifend und global in Unternehmen, die zum einen innerhalb ihrer Unternehmensausrichtung breit diversifiziert und zugleich wachstumsorientiert ausgerichtet sind und zum anderen langfristige, nachhaltige Ertragschancen aufweisen. Die Allokation umfasst ebenso Anlagen in defensiv sowie in offensiv ausgerichtete Unternehmen. Dabei steht die Ausnutzung von Marktzyklen nicht im Vordergrund.

Investments in sogenannte Trendunternehmen oder Trendbranchen können vorübergehend den Investmentansatz abrunden und zu Ertragschancen beitragen. Betrachtet man die Kursentwicklung der meisten Unternehmen in den Trendbranchen, sind diese meist durch kurz- bis mittelfristig hohe Kursgewinne geprägt. Stellvertretend sind hier beispielsweise TESLA (Elektromobilität), BeyondMeat (Vegetarische Lebensmittel) oder BallardPower (Brennstoffzellenantrieb/CO2-freie Mobilität), Amazon und Alibaba als Trendsetter bei den Onlinehändlern oder auch eine Deutsche Post als einer der Hauptprofiteure des internationalen Onlinehandels zu nennen.

Strategieausrichtung&Auswahlprozess:

Diese Vermögensverwaltung besteht aus einem strategischen Depotanteil (Core-Strategie, abgebildet über ETFs) und einem taktischen Depotanteil (Satellite-Strategie, abgebildet über Aktien und Fonds). Darüber hinaus ist vorgesehen, Kursabsicherungsmaßnahmen bereits zum Zeitpunkt der Investition festzulegen.

Die Diversifikation der Strategie erfolgt durch die Auswahl eines intelligenten Wertpapier-Mixes und über Investitionen in geeignete Unternehmen, die langfristig über exzellente Wachstumsaussichten verfügen. Die maximale Gewichtung pro Aktieneinzeltitel beträgt dabei 5 Prozent des investierten Kapitals und im Bedarfsfall bis maximal zu 10 Prozent, unberücksichtigt einer regionalen Verteilung. Eine Branchendiversifikation ist vorgesehen, wobei eine begrenzte Gewichtung einer Branchen nicht vorgesehen ist. Im Rahmen der Einzeltitelselektion werden Unternehmen selektiert, die ein hohes Wachstum innerhalb der Branche versprechen.

Neben den bereits im Strategiedepot befindlichen Werten, werden laufend Unternehmensnachrichten selektiert und analysiert. Falls sich dadurch Investitionsmöglichkeiten für unser Strategiedepot ergeben sollten, werden diese kurzfristig im Anlageausschuss besprochen und gegebenenfalls in unserem Strategiedepot umgesetzt.

Neben den herkömmlichen Industriebranchen, wird dieser Vermögensverwaltung das Segment „Trendbranchen/Trendunternehmen“ hinzugefügt. Wann immer sich eine geeignete Einstiegschance bzw. eine Opportunität ergibt, wird investiert. Diese Investitionsentscheidungen werden in der wöchentlichen Ausschusssitzung erörtert und beschlossen. Während des gesamten Selektions- bzw. Investitionsprozesses werden Unternehmensnachrichten der Firmen sowie aus den selektierten Branchen beobachtet und attraktive Unternehmen zu unserer Selektionsliste hinzugefügt. Diese wird ebenfalls wöchentlich in unserer Anlageausschusssitzung besprochen.

Kurzfristige Trades innerhalb der Strategie sind, je nach Marktlage, durchaus möglich, und auch neben mittelfristigen Investitionen, im adäquaten Umfang, vorgesehen. Für potenzielle Trades beträgt die Gewichtung des dafür vorgesehenen Volumens maximal 10 Prozent des investierten Kapitals. Absicherungsmaßnahmen in Form von Setzen von Stopp-Kurse werden dabei angewandt. Die Gewichtung bei ETF’s, gerade bei Renten-ETF’s kann durchaus höher als 10 Prozent des investierten Kapitals betragen. Unternehmensanleihen können zur Erfüllung der Rentenquote aufgenommen werden.

Anlageentscheidung:

Die Unternehmen, die für die Strategie selektiert bzw. relevant sind, werden laufend analysiert und innerhalb der Branche verglichen. Verschlechtern sich die Kennziffern oder sonstige Auswahlkriterien, wird das Unternehmen aus der Investitions- bzw. Watchliste entnommen oder im Portfolio ersetzt. Die Konzentration innerhalb des Austauschprozesses liegt auf der Realisierung von Performance-Gewinnen (Kurs zzgl. Dividende). Neben den Unternehmenskennziffern, spielt auch die technische Analyse eine bedeutende Rolle. Es kann im Rahmen der Anlageentscheidungen durchaus vorkommen, dass Kursgewinne eines Titels realisiert werden, um diese auf ermäßigter Basis wieder zurückzukaufen. Solche Transaktionen werden durch die niedrigen Transaktionskosten unserer Handelspartner begünstigt.

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, Ausschläge (positiv oder negativ) aber durchaus vorkommen. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz bzw. -entwicklung oder zum anderen durch unternehmensspezifische Nachrichten. Je nach Risikobereitschaft bzw. Risikomentalität sollte man eventuell in Erwägung ziehen, diese Strategie parallel mit einer konservativeren ETF-Variante zu kombinieren, um eventuelle Kursrisiken zu mildern oder abzufedern.

Konformität nach ESG-Kriterien (Environmental, Social, Governance) für eine nachhaltige Investitionsstrategie

Nachhaltige Unternehmen agieren in dynamischen Wachstumsmärkten oft mit guten Aussichten und einem guten Chance-Risiko-Profil. Die Gründe dafür liegen auf der Hand: So partizipieren nachhaltige Investments vom gesellschaftlichen Bewusstseinswandel hin zu mehr globaler Verantwortung und Klimaschutz. Zudem haben nachhaltige Kapitalanlagen aufgrund ihrer Ausrichtung seltener systemische Risiken oder Reputationsrisiken im Geschäftsmodell. Voraussetzung dafür ist, dass die Risiken entsprechend gemanaged und die Investments sorgfältig ausgewählt werden. Bei dieser Vermögensverwaltungsstrategie wird allerdings nicht auf die explizite ESG-Konformität abgestellt bzw. ESG-Kriterien nur passiv berücksichtigt. Der Investitionsprozess für diese Strategie orientiert sich bei der Auswahl der Finanzinstrumente an den Nachhaltigkeitsansätzen der ETF-Anbieter und bei Aktieninvestments an der Einzelunternehmen. Die Inno-Invest hält selbst kein eigenes Research zur Einhaltung der ESG-Kriterien vor. Jedoch ist es für uns eine Selbstverständlichkeit bei der Vermögensverwaltung nach den Zielvorstellungen und Anlagewünschen unserer Kunden zu handeln. Daher handeln wir gemäß drei uns selbst auferlegter Ansätze:

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, Ausschläge (positiv oder negativ) aber durchaus vorkommen. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz oder zum anderen durch unternehmens- oder marktspezifische Nachrichten.

Risiken bei der Geldanlage

Dem Anleger dieser Strategie sollte bewusst sein, dass jede Geldanlage mit Risiken verbunden ist. Entscheidend ist hier das persönliche Risikoprofil, die persönliche Risikoneigung und -akzeptanz, welche durch den Anleger nur objektiv und selbstkritisch zu beurteilen sind. Die Risikobereitschaft muss daher bei dieser spekulativeren Strategie höher sein als bei einer konservativeren Vermögensverwaltung. Darüber hinaus sollte sich jeder Anleger die Frage stellen, mit welchem zeitlichen Horizont er in diese Strategie investieren möchte. Bei Anlegern sollte der zeitliche Investitionsrahmen grundsätzlich nicht von kurzfristiger Natur sein.

Gebühren

Niedrige Gebühren steigern Ihren Anlageerfolg nachhaltig. Alle Strategien, die Sie als Investor/Anleger buchen können, wurden auf einen Nenner gebracht. Das macht den Vergleich sehr einfach und Sie als Kunde erhalten alles aus einer Hand. Es gibt genau drei Gebührenmodelle, welche sich durch Ihre aktuelle Investitionssumme ergeben. Sie haben jederzeit die volle Kontrolle und den Zugriff auf Ihr Vermögen.

Langfristiger Vermögenserhalt und adäquates, nachhaltiges Vermögenswachstum ist das primäre Anlageziel der Vertu-Strategie. Die Kombination aus globalen Bluechip-Aktien und stabilen Rentenwerten (Core-Investments), Trendunternehmen (Satellite-Investments) sowie einer Werte-Diversifikation mit ETFs, Einzeltiteln, Fonds und Kurs-Absicherungsinstrumenten, stehen bei dieser Vermögensverwaltung für verschiedene Anleger im Fokus.

Innerhalb der Strategie investieren wir branchenübergreifend und global in Unternehmen, die zum einen innerhalb ihrer Unternehmensausrichtung breit diversifiziert und zugleich wachstumsorientiert ausgerichtet sind und zum anderen langfristige, nachhaltige Ertragschancen aufweisen. Die Allokation umfasst ebenso Anlagen in defensiv sowie in offensiv ausgerichtete Unternehmen.

Investments in sogenannte Trendunternehmen oder Trendbranchen können vorübergehend den Investmentansatz abrunden und zu Ertragschancen beitragen. Betrachtet man die Kursentwicklung der meisten Unternehmen in den Trendbranchen, sind diese meist durch kurz- bis mittelfristig hohe Kursgewinne geprägt. Stellvertretend sind hier beispielsweise TESLA (Elektromobilität), BeyondMeat (Vegetarische Lebensmittel) oder BallardPower (Brennstoffzellenantrieb/CO2-freie Mobilität), Amazon und Alibaba als Trendsetter bei den Onlinehändlern oder auch eine Deutsche Post als einer der Hauptprofiteure des internationalen Onlinehandels zu nennen.

Strategieausrichtung & Auswahlprozess:

Diese Vermögensverwaltung besteht aus einem strategischen Depotanteil (Core-Strategie, abgebildet über ETFs) und einem taktischen Depotanteil (Satellite-Strategie, abgebildet über Aktien und Fonds). Darüber hinaus ist vorgesehen, Kursabsicherungsmaßnahmen bereits zum Zeitpunkt der Investition festzulegen.

Die Diversifikation der Strategie erfolgt durch die Auswahl eines intelligenten Wertpapier-Mixes und über Investitionen in geeignete Unternehmen, die langfristig über exzellente Wachstumsaussichten verfügen. Um die Gesamtrisiken in dieser Strategie zu minimieren, ist eine Gewichtung bei den Einzelwerten von maximal 2 Prozent des investierten Kapitals vorgesehen. Eine Branchendiversifikation ist vorgesehen, wobei eine begrenzte Gewichtung einer Branche nicht vorgesehen ist. Im Rahmen der Einzeltitelselektion werden Unternehmen selektiert, die ein hohes Wachstum innerhalb der Branche versprechen.

Neben den bereits im Strategiedepot befindlichen Werten, werden laufend Unternehmensnachrichten selektiert und analysiert. Falls sich dadurch Investitionsmöglichkeiten für unser Strategiedepot ergeben sollten, werden diese kurzfristig im Anlageausschuss besprochen und gegebenenfalls in unserem Strategiedepot umgesetzt.

Neben den herkömmlichen Industriebranchen, wird dieser Vermögensverwaltung das Segment „Trendbranchen/Trendunternehmen“ hinzugefügt. Wann immer sich eine geeignete Einstiegschance bzw. eine Opportunität ergibt, wird investiert. Diese Investitionsentscheidungen werden in der wöchentlichen Ausschusssitzung erörtert und beschlossen. Während des gesamten Selektions- bzw. Investitionsprozesses werden Unternehmensnachrichten der Firmen sowie aus den selektierten Branchen beobachtet und attraktive Unternehmen zu unserer Selektionsliste hinzugefügt. Diese wird ebenfalls wöchentlich in unserer Anlageausschusssitzung besprochen.

Kurzfristige Trades innerhalb der Strategie sind, je nach Marktlage, durchaus möglich und auch neben mittelfristigen Investitionen, im adäquaten Umfang, vorgesehen. Für potenzielle Trades beträgt die Gewichtung des dafür vorgesehenen Volumens maximal 10 Prozent des investierten Kapitals. Absicherungsmaßnahmen in Form von Stopp-Kursen werden dabei angewandt. Die Gewichtung bei ETF’s, gerade bei Renten-ETF’s, kann durchaus höher als 10 Prozent des investierten Kapitals betragen. Unternehmensanleihen können zur Erfüllung der Rentenquote aufgenommen werden.

Anlageentscheidung:

Die Unternehmen, die für die Strategie selektiert bzw. relevant sind, werden laufend analysiert und innerhalb der Branche verglichen. Verschlechtern sich die Kennziffern oder sonstige Auswahlkriterien, wird das Unternehmen aus der Investitions- bzw. Watchliste entnommen oder im Portfolio ersetzt. Die Konzentration innerhalb des Austauschprozesses liegt auf der Realisierung von Performance-Gewinnen (Kurs zzgl. Dividende). Neben den Unternehmenskennziffern, spielt auch die technische Analyse eine bedeutende Rolle. Es kann im Rahmen der Anlageentscheidungen durchaus vorkommen, dass Kursgewinne eines Titels realisiert werden, um diese auf ermäßigter Basis wieder zurückzukaufen. Solche Transaktionen werden durch die niedrigen Transaktionskosten unserer Handelspartner begünstigt.

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, Ausschläge (positiv oder negativ) aber durchaus vorkommen. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz bzw. -entwicklung oder zum anderen durch unternehmensspezifische Nachrichten. Je nach Risikobereitschaft bzw. Risikomentalität sollte man eventuell in Erwägung ziehen, diese Strategie parallel mit einer konservativeren ETF-Variante zu kombinieren, um eventuelle Kursrisiken zu mildern oder abzufedern.

Konformität nach ESG-Kriterien (Environmental, Social, Governance) für eine nachhaltige Investitionsstrategie

Nachhaltige Unternehmen agieren in dynamischen Wachstumsmärkten oft mit guten Aussichten und einem guten Chance-Risiko-Profil. Die Gründe dafür liegen auf der Hand: So partizipieren nachhaltige Investments vom gesellschaftlichen Bewusstseinswandel hin zu mehr globaler Verantwortung und Klimaschutz. Zudem haben nachhaltige Kapitalanlagen aufgrund ihrer Ausrichtung seltener systemische Risiken oder Reputationsrisiken im Geschäftsmodell. Voraussetzung dafür ist, dass die Risiken entsprechend gemanaged und die Investments sorgfältig ausgewählt werden. Bei dieser Vermögensverwaltungsstrategie wird allerdings nicht auf die explizite ESG-Konformität abgestellt bzw. ESG-Kriterien nur passiv berücksichtigt. Der Investitionsprozess für diese Strategie orientiert sich bei der Auswahl der Finanzinstrumente an den Nachhaltigkeitsansätzen der ETF-Anbieter und bei Aktieninvestments an der Einzelunternehmen. Die Inno-Invest hält selbst kein eigenes Research zur Einhaltung der ESG-Kriterien vor. Jedoch ist es für uns eine Selbstverständlichkeit bei der Vermögensverwaltung nach den Zielvorstellungen und Anlagewünschen unserer Kunden zu handeln. Daher handeln wir gemäß drei uns selbst auferlegter Ansätze:

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, Ausschläge (positiv oder negativ) aber durchaus vorkommen. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz oder zum anderen durch unternehmens- oder marktspezifische Nachrichten.

Risiken bei der Geldanlage

Dem Anleger dieser Strategie sollte bewusst sein, dass jede Geldanlage mit Risiken verbunden ist. Entscheidend ist hier das persönliche Risikoprofil, die persönliche Risikoneigung und -akzeptanz, welche durch den Anleger nur objektiv und selbstkritisch zu beurteilen sind. Die Risikobereitschaft muss daher bei dieser spekulativeren Strategie höher sein als bei einer konservativeren Vermögensverwaltung. Darüber hinaus sollte sich jeder Anleger die Frage stellen, mit welchem zeitlichen Horizont er in diese Strategie investieren möchte. Bei Anlegern sollte der zeitliche Investitionsrahmen grundsätzlich nicht von kurzfristiger Natur sein.

Gebühren

Niedrige Gebühren steigern Ihren Anlageerfolg nachhaltig. Alle Strategien, die Sie als Investor/Anleger buchen können, wurden auf einen Nenner gebracht. Das macht den Vergleich sehr einfach und Sie als Kunde erhalten alles aus einer Hand. Es gibt genau drei Gebührenmodelle, welche sich durch Ihre aktuelle Investitionssumme ergeben. Sie haben jederzeit die volle Kontrolle und den Zugriff auf Ihr Vermögen.

Beschreibung der Strategie:

Technologie bzw. Digitalisierung (IT, Prozesse, Clouds, Coding, AI, etc.) ist die führende Schlüsselbranche der US-amerikanischen Industrie im heimischen sowie auf dem globalen Markt. Ebenso ist die Tech-Industrie elementar für den weltweiten technologischen Transfer und für technologische Zukunfts-Innovationen. Es ist unbestritten, dass die US-Tech-Branche weltweit die Marktführerschaft einnimmt und im Wettbewerb um Längen ihre internationale Konkurrenz schlägt. Keine Branche, besaß in den vergangenen Jahren das Wachstumspotenzial, wie die amerikanischen Technologieunternehmen. Ihre weltweite Marktführerschaft dürfte sicherlich noch andauern. Günstige Unternehmenssteuern und eine unternehmensfreundliche Politik dürften das Wachstum weiter befeuern. Nicht ohne Grund werden hier die künftigen Marktführer überwiegend aus dem amerikanischen Raum entstehen. Trends, wie beispielsweise das autonome Autofahren, Virtual Reality und Andere werden über viele Jahre das künftige Wachstum im Technologiebereich garantieren. Gerade US-Unternehmen, die über die erforderlichen Mittel verfügen, investieren bereits heute in neue Unternehmen und sorgen somit auch in Zukunft für reichlich Treibstoff für die Börse.

Wir sehen die amerikanischen Tech-Werte als die „Top-Branche“ und investieren im Rahmen dieser Strategie ausschließlich in US-Technologieunternehmen und Telekommunikationsunternehmen. Mit dieser dynamischen Strategie bieten wir exklusiv eine Vermögensverwaltung, die ausschließlich Investitionen in US-Technologie-Werte umfasst. Von Kunden, die in die Strategie investieren, wird eine Affinität für Technologie bzw. Digitalisierung sowie ein auf Wachstum und Chancen ausgerichtetes Anlegerprofil gefordert. Das bedeutet, dass Kunden eine höhere Risikobereitschaft und eine höhere Risikotragfähigkeit mitbringen sollten.

<uStrategieausrichtung&Auswahlprozess</u:

Die Diversifikation konzentriert sich auf bis zu maximal 10 Einzeltitel aus dem US-Technologie- und Telekommunikationssektor, wobei der Schwerpunkt klar bei den Technologiewerten liegt. Die Maximalgewichtung je Einzeltitel beträgt 10 Prozent des investierten Kapitals. Trading-Geschäfte können je nach Marktlage möglich sein und sind in der Regel auch vorgesehen. Dabei werden Unternehmen selektiert, die kurzfristig hohe Kurszuwächse innerhalb der Branche versprechen. In einem laufenden Prozess werden die Unternehmen nach ihrem Wachstum analysiert und bei einer positiven Votierung auf die Watchlist genommen bzw. sofort in das Strategiedepot gekauft. Während des gesamten Selektions- bzw. Investitionsprozesses werden die Unternehmensnachrichten der selektierten Firmen kontinuierlich verfolgt und analysiert, da diese nachweislich das künftige Wachstum bzw. den Shareholder-Value maßgeblich beeinflussen können.

KurzfristigeTradesinnerhalbderStrategiesindjenachMarktlagemöglichundauchnebenmittelfristigenInvestitionenimadäquatenUmfangvorgesehen.FürpotenzielleTradesbeträgtdieGewichtungdesdafürvorgesehenenVolumensmaximal10ProzentdesinvestiertenKapitals.AbsicherungsmaßnahmeninFormvonStopp-MarkenwerdenzumZeitpunktdesKaufsabgesichert.

Anlageentscheidung:

Die Unternehmenszahlen der für die Strategie selektierten bzw. relevanten Unternehmen werden laufend analysiert und innerhalb der Branche verglichen. Daher verfolgen wir beispielsweise die Gewinnketten der Unternehmen, die wir in unserem Strategiedepot aufgenommen haben. Verschlechtern sich beispielsweise diese Kennziffern oder sonstige Auswahlkriterien, wird das Unternehmen aus der Investitions- bzw. Beobachtungsliste entnommen bzw. ausgetauscht. Dieser Beobachtungsprozess erfolgt laufend, da gerade in dieser volatilen Branche eine kurzfristige Entscheidung des Anlageausschusses unerlässlich ist. Darüber hinaus werden turnusgemäß wöchentlich die investierten Titel geprüft, ob diese weiterhin Bestandteil innerhalb unserer Strategie bleiben. Aber auch Gewinnrealisierungen stehen auf der Agenda, wenn sich diese Opportunitäten für unsere Investoren ergeben. Neben den Unternehmenskennziffern spielt auch die technische Analyse eine bedeutende Rolle. Es kann im Rahmen der Anlageentscheidungen durchaus vorkommen, dass Kursgewinne eines Titels realisiert werden, um diese auf ermäßigter Basis wieder zurückzukaufen. Solche Transaktionen werden durch die niedrigen Transaktionskosten unserer Handelspartner begünstigt.

Hinweise des Portfoliomanagers:

Ein reines Aktiendepot unterliegt klaren, deutlicheren Kursrisiken, gerade wenn es sich nur auf eine Branchenkonzentriert. Dementsprechend erfordert diese Strategie eine höhere Risikobereitschaft und -Tragfähigkeit eines Anlegers. Diese Vermögensverwaltungsvariante ist aufgrund des bisherigen Wachstums als sehr spekulativ einzustufen. Gerade für einen spekulativen Anleger sehen wir mittelfristig weiterhin viel Potenzial für dieses außergewöhnliche Wachstumssegment. Daher muss sich der Anleger über die bestehenden Chancen, aber auch Risiken bewusst sein. Je nach Risikobereitschaft bzw. Risikomentalität sollte man eventuell in Erwägung ziehen, diese Strategie parallel mit einer konservativeren ETF-Variante zu kombinieren, um eventuelle Kursrisiken zu mildern oder abzufedern.

Konformität nach ESG-Kriterien (Environmental, Social, Governance) für eine nachhaltige Investitionsstrategie

Nachhaltige Unternehmen agieren in dynamischen Wachstumsmärkten oft mit guten Aussichten und einem guten Chance-Risiko-Profil. Die Gründe dafür liegen auf der Hand: So partizipieren nachhaltige Investments vom gesellschaftlichen Bewusstseinswandel hin zu mehr globaler Verantwortung und Klimaschutz. Zudem haben nachhaltige Kapitalanlagen aufgrund ihrer Ausrichtung seltener systemische Risiken oder Reputationsrisiken im Geschäftsmodell. Voraussetzung dafür ist, dass die Risiken entsprechend gemanaged und die Investments sorgfältig ausgewählt werden. Bei dieser Vermögensverwaltungsstrategie wird allerdings nicht auf die explizite ESG-Konformität abgestellt bzw. ESG-Kriterien nur passiv berücksichtigt. Der Investitionsprozess für diese Strategie orientiert sich bei der Auswahl der Finanzinstrumente an den Nachhaltigkeitsansätzen der ETF-Anbieter und bei Aktieninvestments an der Einzelunternehmen. Die Inno-Invest hält selbst kein eigenes Research zur Einhaltung der ESG-Kriterien vor. Jedoch ist es für uns eine Selbstverständlichkeit bei der Vermögensverwaltung nach den Zielvorstellungen und Anlagewünschen unserer Kunden zu handeln. Daher handeln wir gemäß drei uns selbst auferlegter Ansätze:

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier zwar um ein breit diversifiziertes Portfolio handelt, Ausschläge (positiv oder negativ) aber durchaus vorkommen. Diese werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz oder zum anderen durch unternehmens- oder marktspezifische Nachrichten.

Risiken bei der Geldanlage

Dem Anleger dieser Strategie sollte bewusst sein, dass jede Geldanlage mit Risiken verbunden ist. Entscheidend ist hier das persönliche Risikoprofil, die persönliche Risikoneigung und -akzeptanz, welche durch den Anleger nur objektiv und selbstkritisch zu beurteilen sind. Die Risikobereitschaft muss daher bei dieser spekulativeren Strategie höher sein als bei einer konservativeren Vermögensverwaltung. Darüber hinaus sollte sich jeder Anleger die Frage stellen, mit welchem zeitlichen Horizont er in diese Strategie investieren möchte. Bei Anlegern sollte der zeitliche Investitionsrahmen grundsätzlich nicht von kurzfristiger Natur sein.

Gebühren

Niedrige Gebühren steigern Ihren Anlageerfolg nachhaltig. Alle Strategien, die Sie als Investor/Anleger buchen können, wurden auf einen Nenner gebracht. Das macht den Vergleich sehr einfach und Sie als Kunde erhalten alles aus einer Hand. Es gibt genau drei Gebührenmodelle, welche sich durch Ihre aktuelle Investitionssumme ergeben. Sie haben jederzeit die volle Kontrolle und den Zugriff auf Ihr Vermögen.

Beschreibung der Strategie:

Das Wachstumspotenzial globaler Bluechip-Aktien steht bei dieser rechten Aktien-Strategie im Fokus: Die Konzentration liegt auf Werten, die innerhalb der jeweiligen Branche über eine überproportionale Gewinnentwicklung oder über eine außerordentlich hohe Wachstumsfantasie verfügen. Von Kunden, die in die Strategie „AktienGlobal“ investieren, wird ein auf Wachstum und Chancen ausgerichtetes Anlegerprofil mit mittlerem bis langem Anlagehorizont gefordert. Das bedeutet, dass Kunden eine höhere Risikobereitschaft und eine höhere Risikotragfähigkeit mitbringen sollten.

Die Allokation umfasst defensive und offensive Unternehmen der führenden Branchen aus den USA, Asien sowie Europa. Die Diversifikation des global ausgerichteten Portfolios wird mit länderübergreifenden Investitionen in unterschiedliche Branchen gesichert. Um eine Branchenübergewichtung zu vermeiden, investiert das Portfoliomanagement nicht mehr als 20 Prozent des Gesamtdepots in eine Branche.

Bei der Auswahl der Einzeltitel werden die Unternehmen selektiert, die das höchste Wachstum sowie eine individuell attraktive Dividendenrendite innerhalb der Branche versprechen. Die Gewichtung pro Aktiengattung beträgt dabei in der Regel 3 bis 5 Prozent des investierten Kapitals, darf aber 10 Prozent nicht übersteigen. Der Bereich „Rohstoffe“ wird nicht durch spezielle Rohstoff-Investments abgedeckt, sondern durch die Ausrichtung der global-agierenden Unternehmen ansich.

Kurzfristige Trades innerhalb der Strategie sind je nach Marktlage möglich und auch neben mittelfristigen Investitionen im adäquaten Umfang vorgesehen. Für potenzielle Trades beträgt die Gewichtung des dafür vorgesehenen Volumens maximal 10 Prozent des investierten Kapitals und werden von der Gewichtung her keiner Branche zugeordnet. Absicherungsmaßnahmen in Form von Stopp-Kursen sind dabei vorgesehen und werden bereits zum Zeitpunkt der Investition festgelegt. In Ausnahmesituationen kann die Cashquote bei dieser Strategie auch bis zu 100% betragen, um auf niedrigerem Einstiegsniveau (bspw. in Folge eines Crashs oder einer Baisse) zurückzukaufen.

Anlageentscheidungen:

Anlageentscheidungen erfolgen in einem Gremium und stets im 4-Augen-Prinzip. Die im Strategiedepot befindlichen Werte werden laufend überprüft, ob sie die Voraussetzungen, die zur Kaufentscheidung geführt haben, weiterhin erfüllen. Während des gesamten Selektions- bzw. Investitionsprozesses werden die Unternehmensnachrichten der ausgewählten Unternehmen beobachtet, da diese nachweislich das künftige Wachstum bzw. den Shareholder-Value wesentlich beeinflussen können. Neben der Fundamentalanalyse, erfolgt zusätzlich eine technische Analyse. Insgesamt sind es vornehmlich drei Faktoren, die das Portfoliomanagement zu einer Investitionsentscheidung veranlassen: Gewinnentwicklung innerhalb der Branche, positive Unternehmensanalysen und positive Unternehmensnachrichten. Die Anpassung der Gewichtung erfolgt in einem vierteljährlichen Turnus. Die laufende Überwachung des investierten Gesamtportfolios erfolgt ad-hoc bzw. wöchentlich. Es kann im Rahmen der Anlageentscheidungen durchaus vorkommen, dass Kursgewinne eines Titels realisiert werden, um diese auf ermäßigter Basis wieder zurückzukaufen. Solche Transaktionen werden durch die niedrigen Transaktionskosten unserer Handelspartner begünstigt.

Hinweise des Portfoliomanagers:

Anleger dieser Strategie sollte bewusst sein, dass es sich hier um ein reines US-Aktiendepot handelt. Die Ausschläge, ob positiv oder negativ, werden maßgeblich durch zwei Faktoren beeinflusst. Zum einen durch die allgemeine Markttendenz bzw. -entwicklung oder zum anderen durch unternehmensspezifische Nachrichten. Je nach Risikobereitschaft bzw. Risikomentalität sollte man eventuell in Erwägung ziehen, diese Strategie parallel mit einer konservativeren ETF-Variante zu kombinieren, um eventuelle Kursrisiken zu mildern oder abzufedern.

Konformität nach ESG-Kriterien (Environmental, Social, Governance) für eine nachhaltige Investitionsstrategie